- Forex Trading新手必看:掌握5大步驟,避開詐騙風險,開啟全球金融市場之旅 - 2025 年 10 月 1 日

- 新手如何買基金:從零開始?5步驟教你穩健入門,避開常見迷思與費用陷阱! - 2025 年 10 月 1 日

- 日股ETF新手指南:2024年投資日本股市的5大優勢與買賣全攻略 - 2025 年 10 月 1 日

好的,這是一份針對您提供的中文財經資料所執行的全面性資訊分析與知識提煉,所有內容皆以繁體中文呈現,不含任何英文詞彙或說明,並將最大化利用字數上限。

黃金躍居全球央行第二大儲備資產:避險需求與去美元化浪潮下的金市新格局

你是否曾好奇,為何在全球經濟變動不居的今日,黃金的吸引力似乎從未減退,甚至屢創歷史新高?在2025年第二季度,全球黃金市場迎來了前所未有的盛況,總需求價值達到驚人的1,320億美元,同比增長了45%。這不僅僅是投資者對金價飆升的反應,更深層次的原因是各國央行對其作為儲備資產的戰略性再定位,甚至超越了歐元,躍居全球第二大儲備資產的地位。究竟是什麼原因讓黃金再次閃耀,成為全球財經舞台上的焦點?本文將深入剖析這股黃金熱潮背後的驅動力,探討其對全球財經格局的深遠影響,並帶你了解這場黃金盛宴中的各個面向。

全球黃金需求再創新高:投資熱潮與消費轉變

在2025年第二季度,全球黃金的總需求量(包含場外交易)達到1,249噸,同比增長3%。其中,黃金投資需求扮演了關鍵角色。當季黃金ETF(指數股票型基金)的流入量高達170噸,使得上半年全球ETF需求總量累積至397噸,創下2020年以來的同期新高。這顯示了投資者在不確定性中對黃金避險屬性的強烈偏好。從地區來看,亞洲與北美地區的基金流入量不相上下,皆約在70至73噸之間。

以下表格呈現了2025年第二季度全球黃金需求的概況,凸顯了投資與消費結構的變化:

| 需求類別 | 2025年第二季度總量(噸) | 同比增長率 | 主要驅動因素 |

|---|---|---|---|

| 黃金投資(ETF) | 170 | 顯著增長 | 避險需求、不確定性 |

| 金條與金幣投資 | 307 | 11% | 特定區域需求強勁(中國、印度) |

| 金飾消費 | 約450(估計值) | -14% | 高金價壓抑、消費習慣轉變 |

| 央行購金 | 166 | 仍處高位 | 儲備多元化、去美元化 |

| 科技用金 | 約80(估計值) | 穩定 | 產業需求 |

| 總需求(含場外交易) | 1,249 | 3% | 綜合因素 |

除了ETF,實體金條與金幣投資也呈現強勁增長。全球金條與金幣投資總量同比增長11%,達到307噸。特別值得一提的是,中國投資者領跑這波金條金幣需求,同比激增44%至115噸,創下歷年同期新高。印度需求也達到46噸。然而,西方市場表現則出現分化,歐洲投資需求增長超過一倍,而美國的需求卻減半。這反映出不同地區投資者對金價走勢和經濟前景的看法存在差異。

在金條與金幣投資方面,各國市場展現出不同的動態,這些差異值得我們深入探究:

- 中國投資者對實體黃金的購買意願極高,創下歷史同期新高,顯示其對黃金作為儲值資產的信心。

- 印度市場的金條金幣需求也保持穩健,反映了其文化中對黃金的長期偏好。

- 歐洲市場的投資需求呈現顯著增長,可能與區域內對經濟前景的謹慎態度有關。

- 美國市場的需求卻出現減半,這或許與其國內的特定經濟指標或投資者情緒有關。

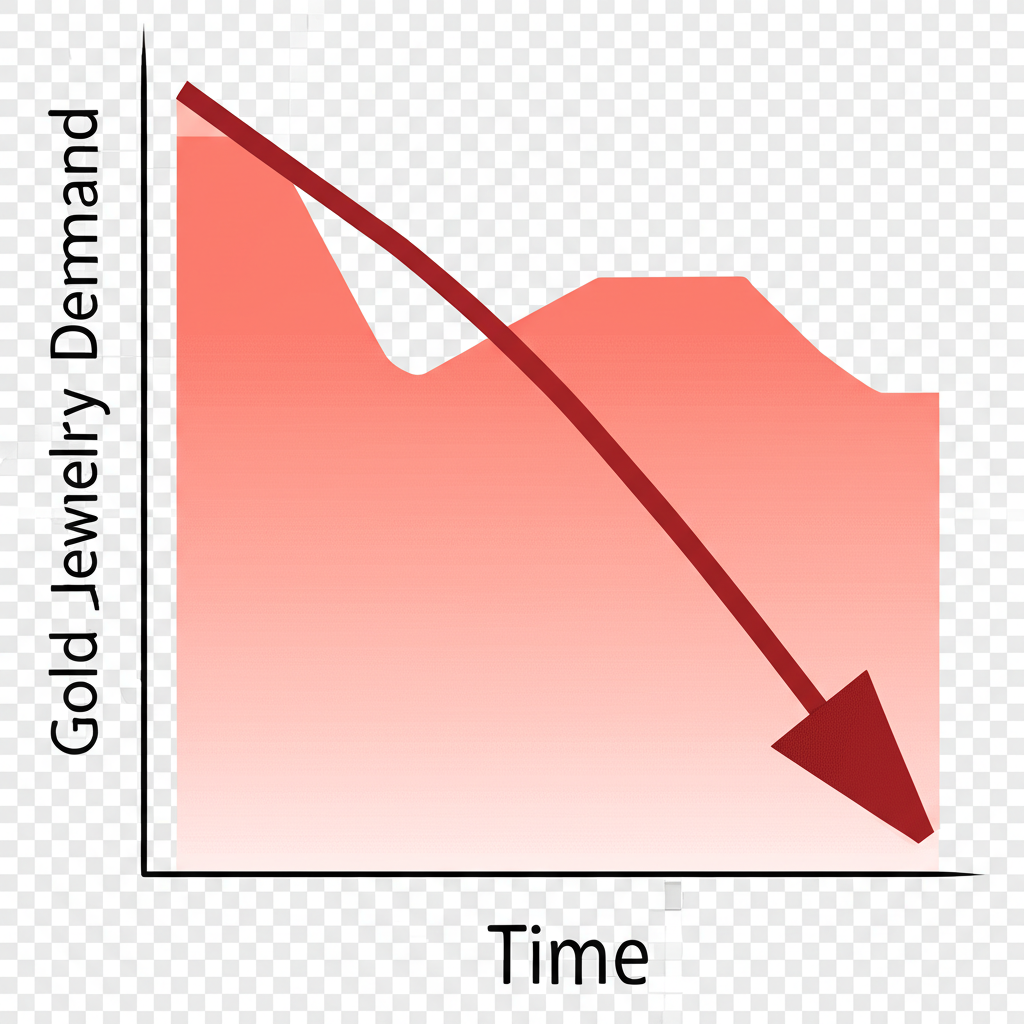

儘管金價高漲推動了投資需求,但對金飾消費卻產生了明顯的壓抑作用。第二季度全球金飾消費量同比下降14%,逼近2020年疫情時期的低谷水平。其中,中國與印度的金飾需求分別下滑20%與17%。然而,由於金價上漲,全球金飾消費的總金額仍逆勢上漲至360億美元。這暗示了消費者可能傾向購買「輕克重」或設計簡約的黃金飾品,以控制支出,同時又享受擁有黃金的滿足感。

央行購金潮續漲:儲備地位提升與去美元化戰略

全球各國央行對黃金的購買熱情持續不減,儘管2025年第二季度的增儲量為166噸,是2022年以來的最低水平,但這仍顯著高於2010至2021年的季度平均水平。這股強勁的央行購金態勢,已讓全球央行黃金淨購買量連續三年突破1,000噸,相當於全球年礦產量的五分之一。這是一項驚人的數據,它告訴我們,各國政府正積極地將黃金納入其儲備資產組合。

你或許會問,哪些國家是主要的買家呢?數據顯示,中國、印度、土耳其和波蘭是這波購金潮中的主要參與者。其中,中國央行在2024年增持了289噸黃金,創下2015年以來的新高。更值得注意的是,有高達95%的受訪央行預計在未來12個月內將進一步增加黃金儲備。

觀察近期央行購金潮的關鍵參與者,我們可以歸納出以下幾點:

- 中國央行是這波購金潮的領頭羊之一,其持續增持黃金的動作具有顯著的市場影響力。

- 印度作為黃金消費大國,其央行也在積極增加黃金儲備,以增強國家金融穩定性。

- 土耳其和波蘭等新興市場國家也顯現出對黃金的強烈需求,這反映了其對多元化儲備資產的追求。

- 全球範圍內,絕大多數央行預期將繼續增持黃金,預示著這股趨勢在短期內不會減弱。

這股趨勢背後有個更深層次的意義:黃金已經正式超越歐元,成為全球央行第二大儲備資產。目前,黃金在全球官方儲備中的佔比達到20%,首次超過歐元的16%,僅次於美元的46%。美元的份額較2020年下降了4個百分點,而歐元的份額在過去五年中累計縮水8個百分點。這清楚地表明,全球儲備資產的結構正在發生轉變,各國央行正積極推動多元化資產配置,減少對單一貨幣的依賴。尤其,新興市場央行增持黃金約60%用於替代美債持倉,這較2020年提升了22個百分點,明確指向了全球「去美元化」的政策方向。到2024年,全球央行黃金儲備已回升至3.6萬噸,幾乎恢復到1965年的歷史峰值,顯示黃金作為「非主權信用資產」的戰略地位再次受到高度重視。

以下表格詳細展示了全球官方儲備資產結構在近年來的變化趨勢,反映了黃金地位的提升與去美元化進程:

| 儲備資產類別 | 2020年佔比 | 2025年佔比 | 變化(百分點) |

|---|---|---|---|

| 美元 | 50% | 46% | -4% |

| 黃金 | 15% | 20% | +5% |

| 歐元 | 24% | 16% | -8% |

| 其他貨幣 | 11% | 18% | +7% |

金價飆升的驅動因素:地緣政治與避險資產新定義

那麼,究竟是什麼力量持續推動金價走高呢?除了前述的央行購金和投資者需求外,宏觀經濟前景的不明朗以及地緣政治局勢的潛在惡化,都極大地放大了黃金作為避險資產的吸引力。你可以把黃金想像成一個「金融保險」,當世界充滿不確定性時,人們會轉向它尋求安全感。

黃金作為避險資產的多元角色,主要體現在以下幾個方面:

- 對沖地緣政治風險:在國際衝突或區域動盪加劇時,黃金被視為資金的避風港。

- 對抗宏觀經濟不確定性:當經濟成長放緩、通膨壓力上升或金融市場波動劇烈時,黃金的穩定性凸顯。

- 抵抗貨幣貶值風險:央行貨幣寬鬆政策可能導致法定貨幣購買力下降,進而提升黃金的吸引力。

- 非主權信用資產:黃金不受任何國家信用背書,使其在全球金融體系中具有獨特的獨立價值。

過去,許多人將黃金視為單純的「抗通膨工具」。然而,現在黃金已被投資者重新定義為「地緣政治風險的核心對沖手段」。這意味著,無論是國際衝突、貿易戰、或是其他可能影響全球穩定的事件,都可能促使投資者和央行增持黃金。儘管黃金本身不產生利息,並且存在一定的儲存成本,但其獨特的避險屬性使其在危機時期被譽為「終極貨幣」,這也是它在動盪時期受到青睞的重要原因。

此外,潛在的貨幣寬鬆政策和財政刺激措施,也可能對黃金市場提供助力。當政府或央行採取這些措施時,通常會增加貨幣供給,進而引發對貨幣貶值和通膨的擔憂,這會進一步提升黃金的吸引力。然而,我們也需要留意,黃金的流動性僅相當於全球外匯市場的1.2%,當其儲備功能擴大時,可能會加劇市場的波動性,這也是投資者和政策制定者需要審慎評估的風險。

中國黃金市場的獨特風景:投資高漲與消費困境

中國市場在全球黃金熱潮中展現了其獨特的雙面情境。一方面,在金價強勁勢頭、黃金作為升值資產的吸引力,以及中國人民銀行持續購金的影響下,金條金幣的投資需求異常火熱。中國零售黃金投資與消費需求按金額計算,在第二季度創下歷史新高,達1,892億人民幣,上半年更是累積至3,718億人民幣,顯示出中國投資者對黃金的極大熱情。

然而,另一方面,中國的金飾需求卻顯著走弱。第二季度,中國的金飾需求量下降至69噸,這是自2007年以來最疲弱的第二季度表現。這背後的原因是多方面的:首先,高金價讓許多消費者望而卻步;其次,消費者普遍傾向購買「輕克重」的金飾;此外,季節性因素以及整體消費者信心的不足,也抑制了金飾的購買意願。這告訴我們,即使在同一個國家,不同形式的黃金產品,其需求也會受到不同因素的影響。

在全球黃金儲備排名中,美國以8,133.5公噸穩居全球第一,德國以3,351.6公噸位居第二。而台灣則以422.69公噸的黃金儲備量,位居全球第13名,這也說明了黃金在各國儲備戰略中的重要性。中國的黃金儲備量雖然可觀(2,279.6公噸),但若考慮其龐大的人口基數,人均持有量相對偏低。有分析認為,中國的實際儲備可能高於官方數據,這也與其去美元化的政策方向相互呼應。值得一提的是,瑞士的人均黃金儲備高居前列,達到每人118.2克,這或許反映了其作為全球金融中心的特殊地位。

以下表格呈現了全球主要國家黃金儲備量排名,其中包含了對人均儲備量的洞察:

| 排名 | 國家/地區 | 黃金儲備量(公噸) | 佔總儲備比重(約略) | 人均黃金儲備量(克,估計) |

|---|---|---|---|---|

| 1 | 美國 | 8,133.5 | 68% | 24.3 |

| 2 | 德國 | 3,351.6 | 69% | 40.0 |

| 3 | 義大利 | 2,451.8 | 65% | 41.0 |

| 4 | 法國 | 2,436.9 | 65% | 36.0 |

| 5 | 俄羅斯 | 2,332.7 | 25% | 16.0 |

| 6 | 中國 | 2,279.6 | 4% | 1.6 |

| … | … | … | … | … |

| 13 | 台灣 | 422.69 | 4% | 17.8 |

| (高人均) | 瑞士 | 1,040.0 | 6% | 118.2 |

結語:黃金作為金融羅盤的未來指向

綜合來看,2025年上半年全球黃金市場展現出前所未有的強勁生命力。這股力量不僅來自於投資者對金價飆升的追逐,更深層次的原因在於全球各國央行對黃金作為戰略性儲備資產的重新肯定。黃金已不再僅僅是抗通膨工具,它更成為了對抗地緣政治風險與宏觀經濟不確定性的核心避險手段,甚至在去美元化的全球趨勢中扮演著關鍵角色。

儘管我們看到了黃金投資的熱潮,但也觀察到高金價對金飾消費的壓抑作用,尤其在中國市場表現得更為明顯。未來,面對複雜多變的全球經濟與地緣政治環境,黃金的獨特避險屬性預計將繼續受到青睞。然而,作為投資者,我們也需要認識到黃金市場可能存在的波動性。了解這些趨勢,將有助於你更清晰地判讀全球財經局勢,並為自己的財富規劃提供更多元的思考方向。

【重要免責聲明】本文內容僅為資訊整理與知識性說明,旨在提供讀者對全球黃金市場動態的理解與分析,不構成任何投資建議或邀約。任何投資決策均應基於個人的財務狀況、風險承受能力以及專業諮詢。投資有風險,請謹慎評估。

常見問題(FAQ)

Q:黃金為何在2025年第二季度再次受到全球關注?

A:2025年第二季度,黃金因其總需求價值顯著增長,尤其在全球央行將其戰略性重新定位為第二大儲備資產(超越歐元)而受到高度關注,反映了避險需求與去美元化趨勢。

Q:央行大量購買黃金的主要原因是什麼?

A:央行購金潮的主要原因是為了多元化資產配置,減少對單一貨幣(特別是美元)的依賴,並將黃金視為對抗地緣政治風險與宏觀經濟不確定性的核心避險手段。

Q:高金價對黃金市場的不同面向有何影響?

A:高金價一方面刺激了黃金的投資需求(如ETF、金條金幣),另一方面卻對金飾消費產生了壓抑作用,導致消費者傾向購買輕克重或設計簡約的飾品,尤其在中國市場此現象更為明顯。