- Forex Trading新手必看:掌握5大步驟,避開詐騙風險,開啟全球金融市場之旅 - 2025 年 10 月 1 日

- 新手如何買基金:從零開始?5步驟教你穩健入門,避開常見迷思與費用陷阱! - 2025 年 10 月 1 日

- 日股ETF新手指南:2024年投資日本股市的5大優勢與買賣全攻略 - 2025 年 10 月 1 日

當前全球財經市場:關稅、利率與企業財報的三重奏

你是否曾經覺得,全球的財經新聞就像一場複雜的連環戲,每天都有新的劇情上演,讓人摸不著頭緒?特別是當你聽到「關稅戰」、「聯準會降息」、「企業財報」這些詞彙時,是不是常常覺得霧煞煞,不知道它們究竟對我們的荷包有什麼影響?別擔心,我們將用最白話的方式,帶你一層一層剖析當前全球財經市場最關鍵的三大動態:美國貿易政策的變動、聯準會貨幣政策的走向,以及大型企業的財報表現。

為了讓大家更清楚地掌握這些核心議題,以下列出我們將深入探討的三大關鍵領域:

- 美國貿易政策的變動及其全球衝擊

- 聯準會貨幣政策的走向與市場角力

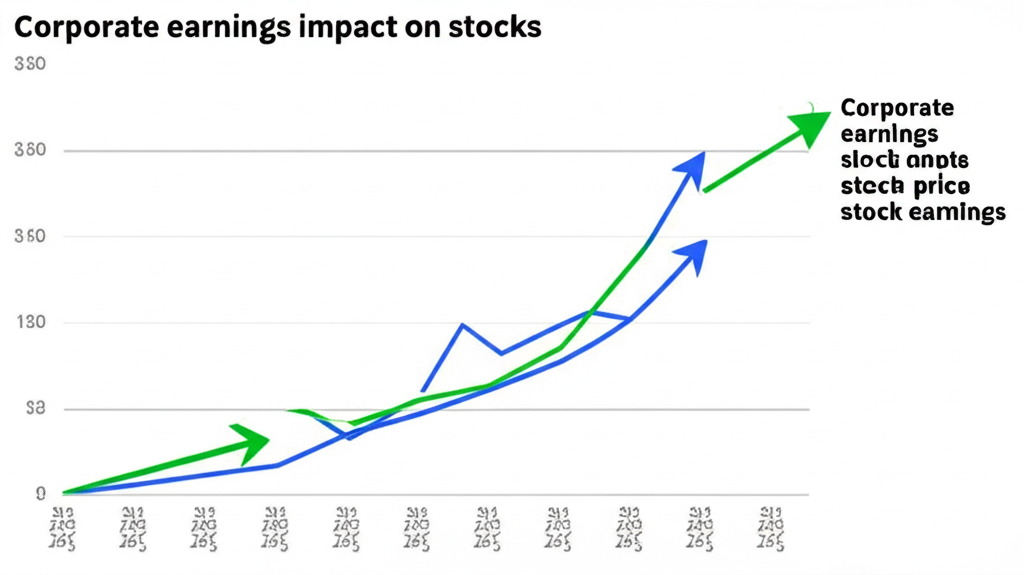

- 大型企業財報表現對產業及股市的影響

這些看似遙遠的議題,其實與你的日常生活、投資決策息息相關。從物價上漲到股票市場的波動,從買車換屋到你的退休金,都可能受到這些力量的牽引。接下來,我們將一起深入了解這些重要資訊,幫助你更清楚地看懂這場全球財經的大戲。

美國貿易政策的擺盪與全球衝擊:川普關稅陰影下的美中關係與物價壓力

談到全球貿易,就不能不提美國的貿易政策,尤其是前總統川普 (Donald Trump) 對於關稅的立場。他過去曾多次提及關稅政策,甚至暗示可能對中國商品降低關稅,但同時也存在升級貿易戰的可能性。這讓全球市場,特別是與美國有深度貿易往來的國家,都繃緊了神經。

什麼是關稅 (Tariffs) 呢?簡單來說,它就像是對進口商品課徵的一種稅。當美國對中國商品課徵高額關稅時,這些商品的進口成本就會增加,最終通常會轉嫁到美國消費者身上,導致美國國內物價上漲。許多企業界也證實了這個預期,因為他們的生產成本提高了。

關稅對經濟的影響可以透過以下表格來理解:

| 關稅政策 | 對進口商品成本 | 對國內物價 | 對企業生產成本 | 對消費者 |

|---|---|---|---|---|

| 課徵高額關稅 | 顯著增加 | 可能上漲 | 提高 | 消費支出增加 |

| 降低關稅 | 可能減少 | 可能下降 | 降低 | 消費支出減少 |

不過,對於美中貿易戰 (US-China Trade War) 的未來,也有不同的聲音。例如,財政部長史考特·貝森特 (Scott Bessent) 就曾認為,美中貿易戰是不可持續的,並預期最終將會降級。這對全球供應鏈和貿易格局來說,無疑是一個正面的訊號。

而身為台灣的我們,也需要特別關注。資料顯示,台灣對美國的貿易順差 (Trade Surplus) 顯著增長,這使得台灣被列入美國商務部的「骯髒15國」名單中,未來有可能引發貿易摩擦。

被列入此名單對台灣可能造成以下潛在影響:

- 貿易摩擦風險增加,可能導致美國採取貿易平衡措施。

- 對台灣的出口產業帶來不確定性,影響經濟穩定。

- 長期可能促使台灣產業鏈調整,以降低對單一市場的依賴。

這意味著,如果美國認為台灣的貿易順差過大,可能會採取一些措施來平衡貿易關係,這對台灣經濟來說是一個潛在的外部風險。

此外,許多大型科技公司,例如輝達 (Nvidia) 和蘋果 (Apple),都曾受到川普關稅政策的影響。這些公司的產品在全球範圍內銷售,關稅政策直接影響了它們的生產成本和供應鏈佈局,進而可能影響它們的股價和全球股市表現。

關稅政策對大型科技公司的影響主要體現在以下幾個方面:

- 生產成本提高:進口零組件或製成品關稅增加,直接推高生產成本。

- 供應鏈佈局調整:企業可能被迫將生產線轉移至其他國家,以規避關稅。

- 產品價格上漲:為了彌補成本,企業可能提高產品售價,影響市場競爭力。

- 股價波動:市場對關稅政策的不確定性,可能導致公司股價劇烈波動。

聯準會政策獨立性與市場的角力:鮑威爾的堅守與利率政策的十字路口

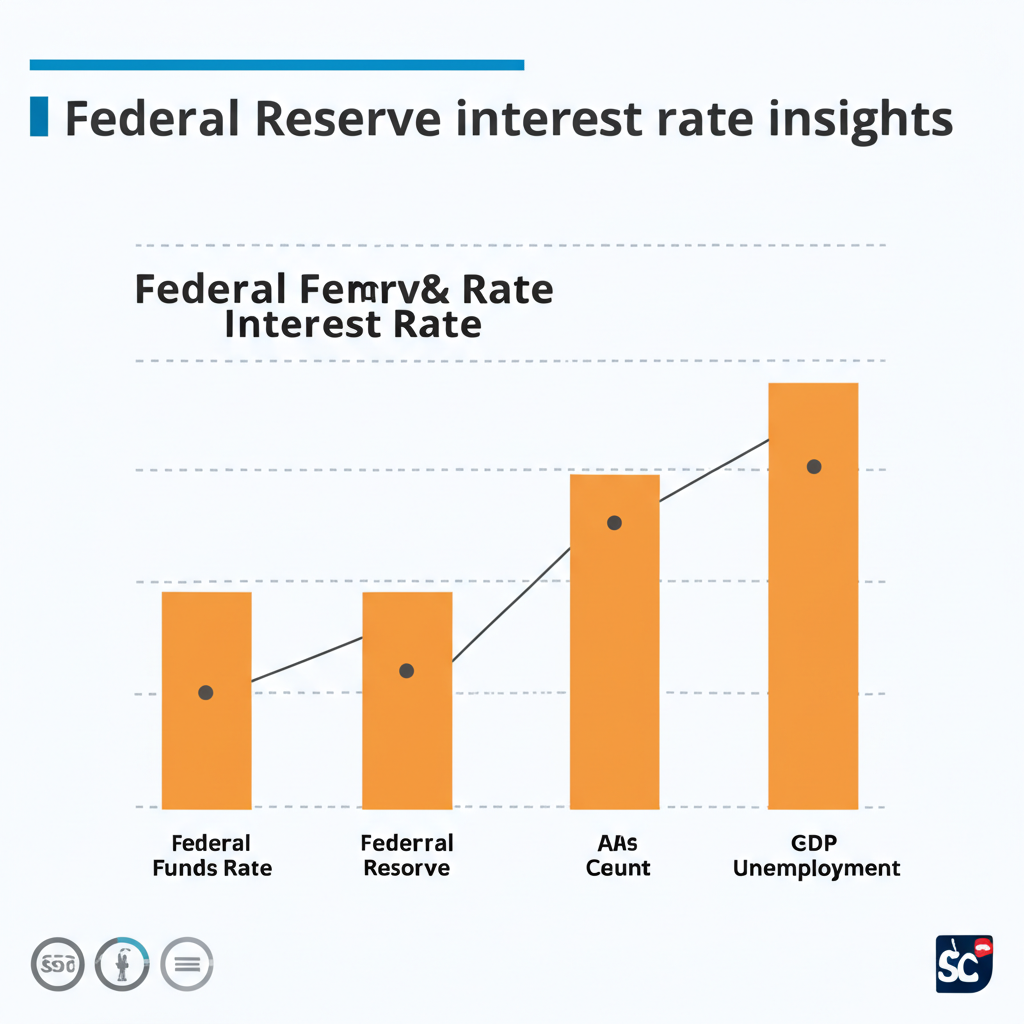

除了貿易政策,影響全球財經市場的另一個關鍵因素,就是美國的聯準會 (Federal Reserve, Fed),也就是美國的中央銀行。聯準會最主要的工作之一,就是制定貨幣政策 (Monetary Policy),其中最受矚目的就是利率政策 (Interest Rate Policy)。

利率就像是資金的價格。當聯準會升息時,借錢的成本變高,會讓市場上的資金流動趨緩;降息則反之,會刺激經濟活動。前總統川普在任期間,曾多次公開批評聯準會主席鮑威爾 (Jerome Powell),施壓要求聯準會降息,甚至暗示可能將其解雇。這在當時引起了市場對聯準會獨立性的高度關注。

然而,鮑威爾主席明確表示,聯準會不會為了「救市」而行動。這句話非常重要,它強調了聯準會的政策獨立性,也就是說,聯準會的決策是基於對經濟數據的分析,而不是為了迎合政治壓力或股市的短期波動。

市場對聯準會利率政策的不確定性,是導致近期股市波動 (Market Volatility) 加劇的重要原因之一。投資者們總是密切關注聯準會的每一次會議和發言,因為這可能預示著未來利率的走向,進而影響企業的借貸成本、消費者的支出意願,以及整體經濟的表現。例如,當市場預期降息時,通常有利於股市上漲;反之,升息預期則可能造成股市下跌。

以下表格呈現了聯準會利率政策與市場反應的常見關聯:

| 聯準會政策走向 | 對經濟的影響 | 對股市的常見影響 |

|---|---|---|

| 升息 (緊縮貨幣政策) | 抑制通膨、減緩經濟過熱 | 企業借貸成本增加,獲利可能受壓,股市可能下跌 |

| 降息 (寬鬆貨幣政策) | 刺激經濟成長、鼓勵借貸與消費 | 企業借貸成本降低,有利獲利增長,股市可能上漲 |

| 政策不確定性 | 市場觀望、投資信心不足 | 股市劇烈波動,投資者傾向保守 |

聯準會為了做出最符合國家經濟利益的決策,會密切關注一系列經濟數據。以下表格列出了聯準會通常會考慮的主要經濟指標:

| 經濟指標 | 聯準會關注點 | 對政策的潛在影響 |

|---|---|---|

| 通膨率 (CPI, PCE) | 物價穩定性,是否達到2%目標 | 通膨過高可能升息,過低可能降息 |

| 失業率 (Unemployment Rate) | 勞動市場健康狀況,是否充分就業 | 失業率過高可能降息刺激經濟 |

| 國內生產毛額 (GDP) | 經濟成長速度與趨勢 | 經濟成長放緩可能考慮降息 |

| 薪資成長 (Wage Growth) | 勞動成本與通膨壓力關聯 | 薪資快速成長可能引發通膨擔憂 |

企業財報季的冷暖與產業變革:特斯拉的挑戰與大型科技股的風向標

除了宏觀的貿易政策和貨幣政策,企業財報 (Earnings Report) 也是牽動股市神經的重要因素。每當財報季來臨,各大公司的業績表現都會成為市場關注的焦點,因為它們直接反映了企業的盈利能力和經營狀況。

以電動車巨頭特斯拉 (Tesla) 為例,儘管其在電動車市場的地位舉足輕重,但近期的財報表現並未達到市場預期。特斯拉不僅面臨著潛在的「品牌損害」問題,還遭遇了銷售不穩定的挑戰。這也反映出電動車市場競爭日益激烈,消費者對於價格和品質的要求越來越高。不過,特斯拉仍然堅持其平價電動車計畫將於2025年如期進行,這顯示了公司對未來市場的信心與策略。

特斯拉的表現,其實是整個大型科技股的一個縮影。像Alphabet (Google的母公司)、輝達、蘋果等其他大型科技公司,它們的財報結果往往被視為股市的風向標。這些公司的業績好壞,不僅影響自身的股價,更會牽動整個大盤指數,例如道瓊工業指數 (Dow Jones Industrial Average)、那斯達克指數 (NASDAQ Composite) 和標準普爾500指數 (S&P 500) 的走向。投資者會透過這些財報來判斷股市是否已經觸底,或者仍有下跌的空間。

以下表格呈現了幾家重要科技公司及其在財報季中受關注的面向:

| 公司名稱 | 主要業務 | 財報關注點 | 對市場的影響 |

|---|---|---|---|

| 特斯拉 (Tesla) | 電動車、能源儲存 | 交車量、毛利率、新車型進度 | 電動車產業風向標,影響相關供應鏈 |

| Alphabet (Google) | 網路廣告、雲端服務、AI | 廣告營收、雲端成長、AI投資回報 | 科技股整體表現,廣告市場景氣 |

| 輝達 (Nvidia) | AI晶片、繪圖處理器 | 數據中心營收、AI晶片需求與展望 | AI產業發展指標,半導體供應鏈 |

| 蘋果 (Apple) | 智慧型手機、軟體服務 | iPhone銷量、服務營收、大中華區表現 | 消費電子市場趨勢,全球供應鏈 |

在金融服務業方面,我們也看到了重要的產業變革。Capital One 與 Discover 的合併案獲得了關鍵批准,這將催生出美國最大的信用卡發卡機構。這樣的合併案不僅會改變市場競爭格局,也可能對消費者的金融服務、信用卡利率和福利產生影響。

此外,串流媒體巨頭Netflix 因其可預測的訂閱增長和穩定的盈利模式,持續獲得華爾街分析師的青睞。這說明在不確定性高的市場環境下,穩定性和可預測性對投資者而言更具吸引力。

匯率市場的波動與區域經濟焦點:美元走軟下的亞洲貨幣與避險黃金

全球財經市場的波動,也深深影響著匯率市場 (Foreign Exchange Market)。當你考慮出國旅遊或購買進口商品時,匯率的變動就會直接影響你的消費能力。

近期,我們觀察到美元 (US Dollar) 走軟的趨勢。美元走軟通常會讓以美元計價的商品變得相對便宜,同時也會影響全球的資金流向。在這種情況下,許多亞洲貨幣 (Asian Currencies) 兌美元普遍呈現上漲的態勢,例如韓元、菲律賓披索等。這也促使投資者減碼了對亞洲貨幣的看跌押注,轉而看好其升值潛力。

影響貨幣強弱的因素複雜多變,主要包括:

- 各國利率政策:利率高的國家通常能吸引更多國際資金,支撐貨幣走強。

- 經濟成長前景:強勁的經濟成長預期會提升投資者信心,有利於該國貨幣。

- 貿易平衡狀況:貿易順差國家的貨幣通常會走強,因對其商品需求高。

- 地緣政治風險:政治不穩定或衝突可能導致資金外流,使貨幣貶值。

- 市場情緒與避險需求:全球風險情緒高時,避險貨幣(如美元、日圓)可能走強。

對台灣而言,我們也會密切關注美元兌新台幣 (USD/TWD) 的匯率動態。當美元走弱,新台幣相對升值時,進口商品會變得便宜,但也可能對台灣的出口產業造成壓力。台灣加權指數近期也呈現漲跌互見的態勢,主要受到半導體、電子零組件等板塊的影響,這同樣與國際匯率和全球市場情緒息息相關。

在全球經濟不確定性升高的背景下,許多投資者會尋求避險資產 (Safe-haven Assets) 來保護自己的財富。其中,黃金 (Gold) 扮演了重要的角色。資料顯示,近期黃金價格創下了歷史新高,而且華爾街分析師普遍預期黃金仍有上漲空間。這反映了市場對於全球經濟前景的擔憂,以及通膨壓力的預期,使得黃金的避險吸引力大增。

此外,一些與個人理財相關的議題也值得我們注意。例如,美國教育部將把學生貸款違約者轉介給債務催收機構,這將直接影響數百萬美國家庭的財務狀況。對於購屋者來說,市場上會討論如何評估歷史抵押貸款利率以決定進場時機;而對於擔憂失業者增加的民眾,增加應急儲蓄也是常見的財務規劃考量。這些都是在不確定經濟環境下,個人與家庭需要面對的財務挑戰。

複雜市場中的導航策略:回顧與展望

回顧我們今天探討的內容,你會發現當前全球財經市場正受到多重力量的交織影響。美國貿易政策的擺盪,聯準會貨幣政策的堅定立場,以及企業財報的個別表現,共同塑造了我們所處的投資環境。

就像搭乘一艘船在波濤洶湧的大海上航行,作為投資者,我們需要密切關注來自四面八方的風向。理解川普的關稅言論如何影響物價和企業成本,鮑威爾的決策如何牽動利率和股市,以及特斯拉等科技巨頭的財報如何揭示產業趨勢,都是你掌握市場脈動的關鍵。

在這個充滿變數的時代,保持學習、理性分析和多元配置將是你應對市場挑戰的重要策略。無論是關注美元兌新台幣的匯率,或是黃金的避險功能,這些都是在波動中尋找潛在機會的途徑。別忘了,市場分析師也指出,目前股市可能尚未完全反映經濟衰退的風險,這提醒投資者應對未來的潛在市場下行壓力保持警惕。

最後,請記住,所有投資都存在風險。本文僅為教育與知識性說明,不構成任何投資建議。在做出任何投資決策前,請務必進行獨立研究,並諮詢專業財務顧問的意見。

常見問題(FAQ)

Q:什麼是關稅,它對消費者有什麼影響?

A:關稅是對進口商品課徵的稅。當關稅增加時,進口商品成本提高,通常會轉嫁給消費者,導致物價上漲,進而影響日常消費支出。

Q:聯準會的利率政策如何影響股市?

A:聯準會升息會增加企業和個人的借貸成本,可能導致企業獲利受壓,股市可能下跌。反之,降息則能刺激經濟成長,降低借貸成本,有利於企業擴張與股市上漲。

Q:黃金為什麼被視為避險資產?

A:在全球經濟不確定性高、地緣政治風險上升或通膨壓力大時,黃金因其稀有性、歷史保值特性而受到投資者青睞。它通常與股市走勢呈現負相關,能在市場波動時提供財富保障。